国内卖方保理融资(国内卖方保理融资现状)

保理业务是一项以债权人转让其应收账款为前提,集融资、应收账款催收、管理及坏账担保于一体的综合性金融服务。无论哪种模式,如何控制坏账率,提高风险控制能力极其重要。商业保理市场巨大,随着移动互联网、人工智能、区块链等的发展,新的商业还有待我们积极探寻。

一、认识保理

我因为公司业务的关系第一次听说“商业保理“这个名词,当时是完全懵逼的状态,是保险理赔、包包护理、还是网贷、理财?

很无奈,只有上网百度,发现网上咨询的人很多,而相关的资料和信息却相对较少,所以最近整理了一下;希望可以分享给有用的朋友。

1. 什么是保理

首先看下在百度中找到的保理的官方解释:

保理:全称保付代理,又称托收保付,卖方将其现在或将来的基于其与买方订立的货物销售/服务合同所产生的应收账款转让给保理商(提供保理服务的金融机构),由保理商向其提供资金融通、买方资信评估、销售账户管理、信用风险担保、账款催收等一系列服务的综合金融服务方式。

它是商业贸易中以托收、赊账方式结算货款时,卖方为了强化应收账款管理、增强流动性而采用的一种委托第三者(保理商)管理应收账款的做法。

- 商业保理:指由非银行保理商开展的保理业务

- 国内保理:指保理商为在国内贸易中的买方、卖方提供的保理业务

- 国际保理:指保理商为在国际贸易中的买方、卖方提供的保理业务

2、什么是商业保理

商业保理是一整套基于保理商和供应商之间所签订的保理合同的金融方案,包括融资、信用风险管理、应收账款管理和催收服务。保理商根据保理合同受让供应商的应收账款并且代替采购商付款。如果采购商无法付款,保理商则付款给供应商。

而应收账款(Receivables)应收账款是指企业在正常的经营过程中因销售商品、产品、提供劳务等业务,应向购买单位收取的款项,包括应由购买单位或接受劳务单位负担的税金、代购买方垫付的各种运杂费等 。应收账款是伴随企业的销售行为发生而形成的一项债权。

所以商业保理其实就是企业应收账款整体解决方案!

二、国内商业保理的模式

数据来源于央行、商务部、国家统计局、FCI

从上图可以看到:国内应收账款市场潜力巨大,随着互联网的发展,各巨头纷纷进行保理行业,在搜索相关资料后,我们了解到国内商业大致分为3种模式:

- 以阿里巴巴为代表的交易平台的控制模式;

- 专门服务中小企业的商业保理等;

- 银行主导的账户+信控的模式。

1. 模式一分析

在众多资本涌入保理行业时,当然少不了互联网巨头或电子商务企业。

如阿里巴巴、京东等也都拥有各自的保理公司,其模式主要依托于其电商的生态环境。例如京东金融旗下的“京保贝”就是一款在互联网模式下的供应链保理融资产品,其主要服务于京东商城的供应商及其他电商平台客户。

其运作流程大致是:

- 供应商向京东金融发出京保贝业务的申请,提交材料,签订合同,完成后在系统中获得融资额度,然后供应商可以在线自主申请,系统自动处置和放款,申请到放款最短3分钟;

- 还款阶段如果没有自动还款的话,客户在京东产生的所有结算会自动用来还款。

为京东平台的供应商用户快速获得融资提供了渠道,由于目前的“京保贝”只接受企业用户,及京东电商平台的供应商,基于这种生态环境,使“京保贝”的坏账率维持在非常低的水平。

也正是由于这种风控能力,基于应收账款债权为基础的保理业务的“京宝贝”进行了abs证券化。获得了极大的成功和利润,让不少企业眼红。

2. 模式二分析

由于中小企业本身有一些交易风险和资金需求:

- 在买卖双方交易过程中,一旦出现应收账款逾期,存在收款难的问题;因为在实际的线下交易过程中,应收账款的账期很多情况是基于买卖双方已有的信任作为基础。一旦出现买方不还款的情况,卖方可能面临钱货两空的情况。

- 由于存在应收账款,一旦出现资金周转问题,卖方融资难;而作为一个中小企业,由于背景、实力、信用等原因在银行获得融资难度大;就算获得融资,银行审批、放款流程长;在其他小贷公司可能又会由于利息过高而负担不起。

而市场上中小企业应收账款规模巨大,但目前小型银行、互金平台在进入这块市场缺乏能力,大中型银行缺乏成功的经验,基于这样的一个现状,针对中小企业的商业保理公司应运而生。

这类保理公司的业务模式主要为:

- 以买卖双发真实发生的交易作为背景;卖方提供交易产生的应收账款的基本凭证、票据、合同等相关资料将应收账款转让给保理公司。

- 保理公司审核相关资料,确认交易的真实有效性。

- 根据其业务模式考察买方或者卖方的资信背景,进行一定的风险把控。

- 接受应收账款转让,通知买方应收账款转让相关事宜,为卖方提供融资。

- 在应收账款到期时,买方还款给保理公司。

这种模式主要为中小企业提供了新的融资、应收账款变现渠道。

3. 模式三分析

这类模式我理解的是银行保理与商业保理合作。

即“再保理”,商业保理商将其提高的保理服务而获得的应收账款债权再次转让给银行保理商。而“账户+信控”主要指银行对商业保理商进行风险控制;商业保理商在银行开设保理监管账户,以进行回款管理。

4. 相同之处

无论是哪种模式,其资本方:

(1)自有资金

按照传统的保理模式,接受应收账款转让,提供资金给卖方;并且在应收账款到期时买方兑付,以回笼资金;

(2)再交易

再交易就包括将应收账款再保理给银行,从银行那里获得资金;或者将应收账款作为数字资产,挂牌交易所,让其他金融机构、银行、保理商来购买这些数字资产,以获得资金;亦或者是打包数字资产,做成ABS证券化。

(3)盈利方式

无论哪种模式,资本方是谁;保理业务对于保理商来说赚取的都是交易过程中的利差以及为客户提供服务赚取服务费、手续费等。

三、最后

保理业务是一项以债权人转让其应收账款为前提,集融资、应收账款催收、管理及坏账担保于一体的综合性金融服务。无论哪种模式,如何控制坏账率,提高风险控制能力极其重要。

截止2016年底,商业保理业务规模约4000亿元人民币,商业保理市场巨大。随着移动互联网、人工智能、区块链等的发展,新的商业还有待我们积极探寻。

本文由 @粉红色的小不点 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

相关内容

相关资讯

-

用友财务报表生成(如何用用友软件生成财务报表)

用友财务报表生成(如何用用友软件生成财务报表)这是在线使用的云会计财务软件,财务报表自动生成,只需录入凭证后,资产负债表、利润表、现金流量表就会自动计算,实时生成,还有总账、明细账、科目余额表等各类账簿也会实时生成,对于广大会计人员和小企业来说,

-

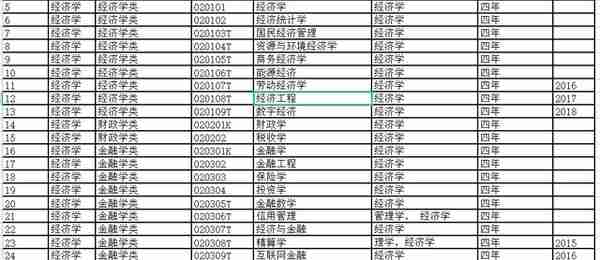

证券投资中的数学(证券投资中的数学结题报告ppt)

证券投资中的数学(证券投资中的数学结题报告ppt)经济学:重理论轻实践,本科很难就业,适合性情沉稳、爱研究、数学、英语功底较好的同学,未来就业方向对院校层次有较高的要求

-

ASD币是哪个交易所的平台币?一文了解AscendEX

ASD币是哪个交易所的平台币?一文了解AscendEX被称为「2020最火」的AscendEX不断取得突破,相继为机构启动专线接入服务、上线Staking产品和DeFi挖矿产品、开启BitMax「大航海计划」与100多个头部全球加密社区建立合作关系,并上

-

正规虚拟币平台?正规虚拟币平台排名

正规虚拟币平台?正规虚拟币平台排名虚拟货币投资交易正规平台,国内都有哪些中国最大的虚拟货币交易平台是比特币交易平台,知名度最高的三家是比特币中国、okcoin、火币网

-

方正中期期货if合约多少钱,方正中期期货app下载

方正中期期货if合约多少钱,方正中期期货app下载方正言文祥E356开机总要按F1怎么办开机需要按下F1键才能进入,主要是因为BIOS中设置与真实硬件数据不符引起的,可以分为以下几种情况:1、实际上没有软驱或者软驱坏了,而BIOS里却设置有软驱,这样

实时快讯

-

2023-09-08虚拟货币差别太大(有什么本质区别吗?)

-

2023-09-08社保基金投资哪些股票了(社保基金投资的股票有哪些)

-

2023-09-08黄金强支撑位(黄金支撑线和压力线的确定)

-

2023-09-08虚拟货币2022牛市行情 什么方向最挣钱?

-

2023-09-08用友代理商 安徽(代理用友软件太难了吧)

-

2023-09-08广西社保年审软件(广西社保认证一年认证几回)

-

2023-09-08庞庄(庞庄小学)

-

2023-09-08北京万达信息股份有限公司(北京万达集团股份有限公司)