金属品种期货投资(金属期货品种有哪些)

21世纪经济报道记者 陈植 上海报道

中国正在出台一系列稳经济措施,全球资本对金属期货的投资兴趣再度回升。

截至12月13日19时,伦敦期铜、期锌与期铝的报价分别从11月底的7934.5美元/吨、2929.5美元/吨、2366美元/吨回升至8395.7美元/吨、3260美元/吨与2421.1美元/吨。

一位大宗商品期货经纪商表示,随着中国防疫措施优化与稳经济举措出台,伦敦金属期货市场的买涨人气得到明显回升,吸引不少CTA基金与大宗商品基金纷纷重返金属期货市场。尤其是本周中国发布的数据显示11月M2同比增速达到12.4%,创下2016年5月以来最高值,市场预期未来中国基建与房地产项目投资建设步伐加快,金属需求有望水涨船高。

美国商品期货交易委员会(CFTC)发布的最新数据显示,截至12月6日当周,对冲基金为主的资产管理机构持有的精铜期货期权净多头头寸较前一周增加8102.5万磅。

但记者了解到,尽管中国经济基本面恢复成长提升金属期货市场买涨人气,但更多资本仍对抄底金属期货持观望态度。究其原因,一是欧美经济衰退风险加大无形间压低了金属需求;二是市场担心美元指数回升将令金属价格再度承压,三是近期油价跌跌不休,无形间压制了整个大宗商品估值。

“某种程度而言,油价何时大幅回升,对金属期货能否持续吸引资金入场起着极其关键的助推作用。”一位大宗商品基金负责人向记者指出。

近期,美国银行全球研究团队发布最新报告认为,随着中国经济回升推动石油需求恢复,有望令油价升温。

美银认为,尽管近期原油现货价格大幅下跌,但中长期合约价格仍具备更强的韧性,这表明随着中国逐步优化防疫政策、加之欧美经济若能快速走出衰退风险,未来12-36个月原油市场前景将更加乐观。

美银策略师认为,布伦特原油可能需要美联储的政策转向与中国经济回升“扭转局面”。只有这两个条件得到满足,布伦特原油价格可能会迅速反弹至90美元/桶上方。

“这意味着在美联储明年暂停加息铁板钉钉的情况下,中国经济回升幅度不但将影响油价涨幅,还是左右金属价格走势的最关键因素之一。”这位大宗商品基金负责人强调。

中国经济增长能否“拯救”金属需求

记者获悉,12月以来金属期货价格明显回升,除了中国经济趋稳成长带来的需求回升,另一个重要因素是金属期货库存走低。

近日,高盛发布最新研究报告,上调明年与2024年铜价预测,并将未来三个月、六个月与十二个月每吨伦铜预测值分别由原来的6700美元、7600美元与9000美元,调升至9500美元、10000美元与11000美元。

高盛给出的理由是,全球铜库存降至2014年以来最低水平,有助于限制铜价下跌风险。

值得注意的是,此前高盛预计明年铜价将出现16.9万吨供应过剩,如今高盛自己推翻了上述预测,直言铜供应过剩时代将完结,甚至出现17.8万吨的供应缺口。

上述大宗商品经纪商直言,高盛的观点或将吸引部分资本抄底伦铜期货,但目前而言,实际资金流入量或低于高盛希望看到的景象。

“究其原因,主要是欧美经济衰退风险不断加大,导致金属需求下降,市场普遍认为即便铜库存处于历史低点,也足以满足市场需求。”上述经纪商分析。这驱动投资机构更倾向于快速获利了结,比如12月第一周大量资本抄底金属期货,但随着本周市场对欧美经济衰退的担忧日益增加,这些资本迅速抛售金属期货获利离场。

在他看来,目前影响全球资本不敢抄底金属期货的另一个关键因素,是市场需要更多数据验证中国经济回升幅度。

“目前,很多投资机构都认为中国经济回升将令金属期货估值走高,但他们抄底金属期货的资金力度却低于以往,其中一个关键因素是他们需要更多数据了解中国基建与房地产项目开发建设步伐是否明显加快。”上述大宗商品经纪商坦言。

多位国内期货分析师指出,未来铜价反弹不会一帆风顺。一方面是国内经济需要一段时间才能明显恢复;另一方面是美联储延续高利率政策,势必在明年逐渐传导至实体经济,导致欧美实体经济投资持续下滑。

在他们看来,尽管当前铜库存触及历史低点,但若明年需求明显削减,金融市场对炒作铜供应缺口的兴趣随之降温,金属期货价格不一定出现明显回升。

美元与大宗商品负相关性阶段性减弱?

值得注意的是,12月以来,美元持续疲软也是助推金属期货价格回升的一大因素。

数据显示,在经历11月大跌5%后,12月以来美元指数继续从107.19跌至105附近,以美元计价的金属期货价格相应上涨。

这背后,是大量量化资本借助美元下跌而买涨金属期货,成为近期金属期货回升的重要推手。

但多位CTA基金负责人向记者指出,相比以往美元大幅下跌激发量化资本大举买涨金属期货,如今量化资本买涨金属期货的力度明显弱于以往。究其原因,12月以来原油价格跌跌不休,成功“打击”量化资本借美元大跌买涨金属期货套利的算盘。

数据显示,尽管12月以来美元指数继续下跌,但WTI原油期货也跌至70美元/桶附近,量化资本意识到美元与大宗商品价格的负相关性“阶段性减弱”,因此不敢借助美元下跌而买涨金属期货。

“此外,不少量化资本也担心美元指数随时触底反弹,导致自身的大宗商品多头头寸遭遇亏损风险。当亏损风险远远高于收益前景时,众多量化资本自然会削减套利投资规模,转而将资金投向买涨新兴市场股票与非美货币,更有效地对冲美元下跌风险。”前述大宗商品基金负责人坦言。

记者了解到,若要吸引量化资本重返金属期货买涨行列,需原油价格出现明显回升,以此证明美元与大宗商品的负相关性得到“有效修复”。但多位业内人士指出,这可能需要OPEC+组织进一步超预期减产,才能重新激发各路资本对原油的看涨热情,进而推动金属期货买涨人气进一步回升。

(统筹:马春园)

更多内容请下载21财经APP

相关内容

相关资讯

-

用友财务报表生成(如何用用友软件生成财务报表)

用友财务报表生成(如何用用友软件生成财务报表)这是在线使用的云会计财务软件,财务报表自动生成,只需录入凭证后,资产负债表、利润表、现金流量表就会自动计算,实时生成,还有总账、明细账、科目余额表等各类账簿也会实时生成,对于广大会计人员和小企业来说,

-

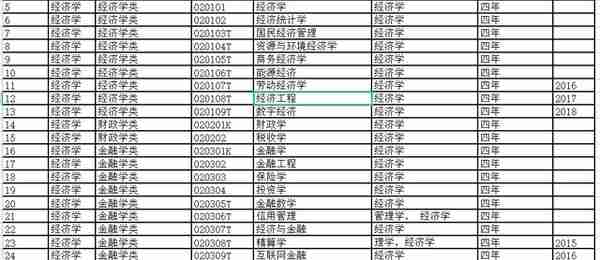

证券投资中的数学(证券投资中的数学结题报告ppt)

证券投资中的数学(证券投资中的数学结题报告ppt)经济学:重理论轻实践,本科很难就业,适合性情沉稳、爱研究、数学、英语功底较好的同学,未来就业方向对院校层次有较高的要求

-

ASD币是哪个交易所的平台币?一文了解AscendEX

ASD币是哪个交易所的平台币?一文了解AscendEX被称为「2020最火」的AscendEX不断取得突破,相继为机构启动专线接入服务、上线Staking产品和DeFi挖矿产品、开启BitMax「大航海计划」与100多个头部全球加密社区建立合作关系,并上

-

正规虚拟币平台?正规虚拟币平台排名

正规虚拟币平台?正规虚拟币平台排名虚拟货币投资交易正规平台,国内都有哪些中国最大的虚拟货币交易平台是比特币交易平台,知名度最高的三家是比特币中国、okcoin、火币网

-

方正中期期货if合约多少钱,方正中期期货app下载

方正中期期货if合约多少钱,方正中期期货app下载方正言文祥E356开机总要按F1怎么办开机需要按下F1键才能进入,主要是因为BIOS中设置与真实硬件数据不符引起的,可以分为以下几种情况:1、实际上没有软驱或者软驱坏了,而BIOS里却设置有软驱,这样

实时快讯

-

2023-09-08虚拟货币差别太大(有什么本质区别吗?)

-

2023-09-08社保基金投资哪些股票了(社保基金投资的股票有哪些)

-

2023-09-08黄金强支撑位(黄金支撑线和压力线的确定)

-

2023-09-08虚拟货币2022牛市行情 什么方向最挣钱?

-

2023-09-08用友代理商 安徽(代理用友软件太难了吧)

-

2023-09-08广西社保年审软件(广西社保认证一年认证几回)

-

2023-09-08庞庄(庞庄小学)

-

2023-09-08北京万达信息股份有限公司(北京万达集团股份有限公司)