现在融资待建(融资代建还能做吗)

核心观点:

6月地产债二级市场交易活跃度大幅提升,月内利差小幅走阔,价格跌幅超过10%的频次较上月增加14次,其中,融信集团债券价格波动幅度较大,主要系公司近期债券集中到期压力较大引发市场猜测所致。

6月,中资房企美元债发行规模同比仍大幅走低,净融资规模仅略高于4月的史上最低水平,6月、7月均为年内房企美元债到期高峰,接下来需要密切关注中资房地产企业的信用风险暴露情况。

6月房企新增1家违约,1家展期,行业信用风险持续释放;受疫情等因素影响,多家房企延迟披露2021年年报,导致跟踪评级推迟,房企的级别调整情况有待持续观察。

展望后市,各地正在积极探索化解房企危机的路径,下半年行业回暖进程还需进一步观察。政策方面,6月7日,浙江省房地产业协会与地方AMC浙商资产达成合作协议,共同发起设立“并购重整合伙企业”,初步成立了100亿规模的“并购重组专项资金”,推动危困房企项目并购重组,化解房地产行业金融风险,确保问题项目顺利完工。

行业方面,高频数据显示,7月1日-17日,30大中城市单日平均商品房成交套数为3111套,同比降幅为44.85%,上月同期为3934套,同比降幅为22.94%,一、二、三线城市较6月同期销售情况均有不同程度的下滑, 6月销售回暖可持续性有待观察。此外,近期多地业主集体停贷事件发酵,也不利于7月楼市回暖,下半年楼市止跌回升还需政策进一步加码。

报告正文

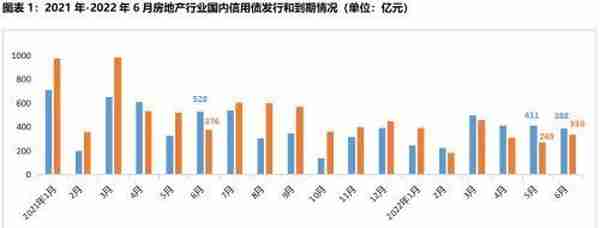

一、境内地产债发行端未现回暖迹象,民企融资规模仍维持低位。6月地产债发行规模较上月出现小幅下滑,同比增速再次转负,但净融资额仍维持正值;发行主体中国企仍占主流,民企发行规模仍不足一成。

6月,共计22家房地产企业发行境内信用债40只,合计发行规模为387.56亿元,净融资额为51.59亿元。具体看:

一是发行规模较上月小幅下滑,同比增速再次转负。6月,房地产行业发行境内信用债40只,合计规模387.56亿元,债券发行数量和发行规模同比分别下降23.08%和26.64%。从占比来看,6月房地产行业债券发行数量和发行规模占全市场的比重分别为0.88%和0.59%,较上月和去年同期均有所下降。从净融资额来看,6月净融资额为51.59亿元,已连续5个月回正,但较上月减少90.44亿元。

二是发行主体中国企仍占主流,民企发行规模占比不足一成。6月共计22家房地产企业发行境内信用债,其中4家为民营主体,分别为万科、仁恒和美、佳源创盛和旭辉集团,其中佳源创盛和仁恒和美均为年内首次发债。从发行规模来看,6月民营企业合计发行规模为29.06亿元,同比下降85.08%,占发行总量不足一成,发行主体中国有企业仍是主流。

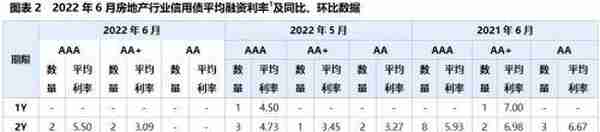

三是主要级别、期限债券平均发行利率仍低于去年同期,但较上月有小幅提升。从期限分布来看,6月地产债的发行期限以3、5年期为主,3年期债券仍保持数量最多;从融资成本来看,排除样本量过低带来的影响,6月主要等级、期限债券融资利率仍低于去年同期水平,但较上月有小幅提升。我们主要对比了6月和5月AAA级主体发行的3年期债券,结果显示6月平均融资利率较5月提升了20bp。

二、6月地产债二级市场交易活跃度大幅提升,月内利差小幅走阔,价格跌幅超过10%的频次较上月增加14次,其中,融信集团债券价格波动幅度较大,主要系公司近期债券集中到期压力较大引发市场猜测所致。

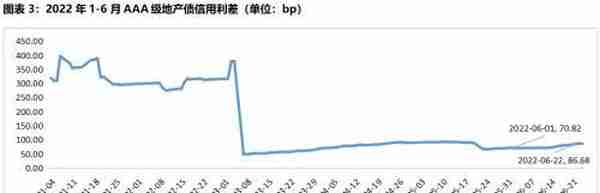

6月,AAA级地产债利差小幅走阔,月内利差在70.82-86.68bp范围内波动。

地产债二级市场交易活跃度大幅提升,当月成交额约为9118.7亿元,环比大幅提升1212.7%。当月高额成交主要为远洋控股、金地、雅居乐、华侨城等,其中天津项目开发贷逾期是远洋控股地产债当月成交额高居榜首的主要原因。可以看到,民营房企信用风险高居不下,市场对于贷款逾期、债券展期等负面舆情异常敏感,机构调仓更加频繁,成为6月地产债交易异常活跃的主因。

6月,地产债二级市场单日价格跌幅超10%的债券共计47只,涉及15家房企[2]。从波动的频次来看,6月地产债价格跌幅超10%的情况共计发生78次,较5月增加了14次,其中单日跌幅超过30%的债券共计13只,涉及7家房企,分别为金科地产集团、上海宝龙实业、碧桂园集团、广州市时代控股、荣盛股份、远洋控股和阳光城集团。

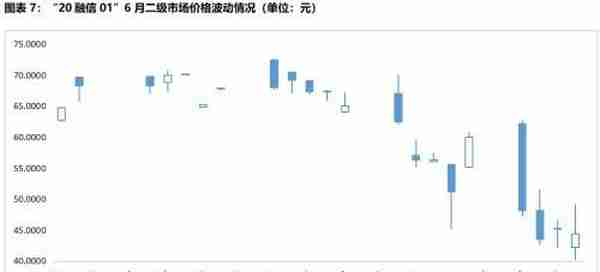

我们关注到,月内融信(福建)投资集团有限公司(下称“融信集团”)的地产债二级市场价格的波动幅度较大,出现10次债券价格单日跌幅超过10%的情况,价格波动频次显著增加,并多次发生盘中临时停牌,主要系市场对其债券偿付能力的猜测所导致。

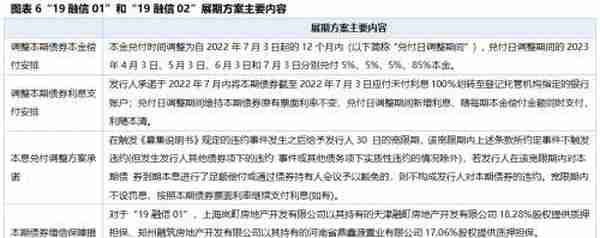

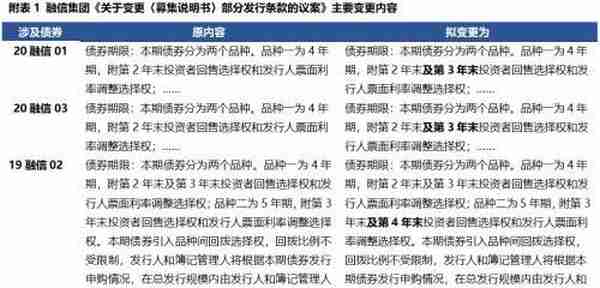

6月2日,融信集团发布公告,宣布“20融信01”“20融信03”“19融信02”持有人会议决议,分别对上述三只债券增加了一次选择回售选择权和发行人票面利率调整选择权。

6月7日,融信集团公告称,公司拟对“19融信01”和“19融信02”增加增信措施,以上海岚町房地产开发有限公司和郑州融筑房地产开发有限公司持有的部分股权为两只债券提供质押担保。据了解,上海岚町房地产开发有限公司和郑州融筑房地产开发有限公司均为发行人全资子公司,发行人均持有对应公司100%股份。

两项公告发布后,市场传闻融信集团计划通过增信、分批兑付的方式,寻求境内债券持有人降低回售行权比例,被认定为变相展期。

6月30日,融信集团公告,“19融信01”回售有效期登记数量为830,813手,回售金额为830,813,000元,拟转售金额不超过830,813,000元。

7月5日,融信集团公告,“19融信01”、“19融信02”持有人会议审议通过展期方案,本金兑付时间调整为自2022年7月3日起的12个月内(以下简称“兑付日调整期间”),兑付日调整期间的2023年4月3日、5月3日、6月3日和7月3日分别兑付5%、5%、5%、85%本金。自此融信(福建)投资集团展期方案落地。

销售回款大幅下滑、再融资能力严重受阻的双重压力下,寻求展期成为融信集团的唯一出路。从销售数据看,2022年1-6月,公司总合约销售额约为人民币387.37亿元,同比下降53.31%;合约建筑面积约为173.3万平方米,同比下降约57.04%。从外部融资能力来看,自2021年7月2日发行一笔10亿元公司债后,公司未能再通过信用债融资。按行权日测算,今年7月、8月公司分别有16.5亿元和23亿元债券进入行权期,在销售大幅下滑、外部融资受阻的情况下,寻求展期成为公司避免形式上违约的唯一出路,短期内公司信用风险仍将维持高位。

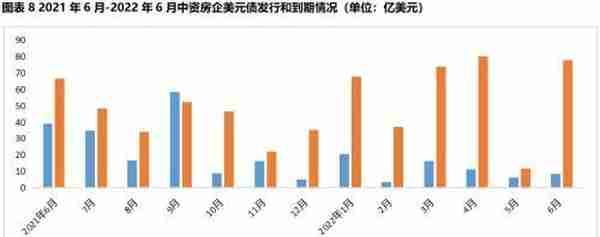

三、6月,中资房企美元债发行规模同比仍大幅走低,净融资规模仅略高于4月的史上最低水平,6月、7月均为年内房企美元债到期高峰,接下来需要密切关注中资房地产企业的信用风险暴露情况。

数据显示,本月中资房企共发行债项6只,融资金额合计约8.7亿美元,环比增加37.4%,但同比大幅降低77.91%,净融资规模为-69.10亿美元,仅略高于4月的-69.14亿美元,净融资资金缺口大幅增加。

从发行成本来看,6月加权平均发行利率为11.01%,较5月抬升了158bps;其中,4只债项的息票集中在11%-12.5%的高息区间。本月中资房企美元债均为无评级发行。

从发行期限来看,本月发行的房企美元债期限仍集中在中短期,4只为1年期以下的短期债券,仅新湖中宝一家发行了一只3年期的中短期债券。目前房地产行业信用风险仍在暴露,房企美元债发行仍面临较大困难。

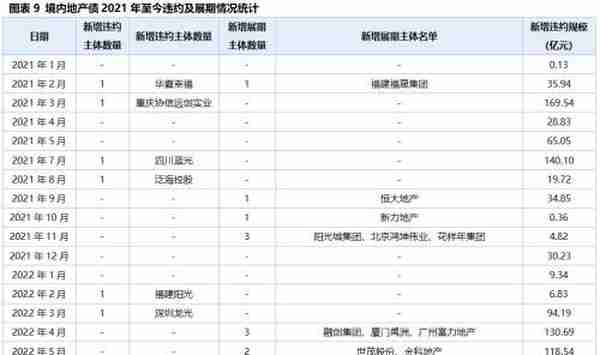

四、6月房企新增1家违约,1家展期,行业信用风险持续释放;受疫情等因素影响,多家房企延迟披露2021年年报,导致跟踪评级推迟,房企的级别调整情况有待持续观察。

6月,房地产行业新增违约债券11只[3]。从违约债券主体来看,共涉及7家主体,其中福建阳光集团和华夏幸福为本息违约;北京鸿坤伟业为提前到期未兑付,为新增实质性违约主体;融侨集团、恒大集团、融创集团和金科地产集团为展期,融侨集团为首次展期;从违约规模来看,6月违约规模[4]合计113.45亿元,较5月有小幅下降,但涉及主体数量多增1家。

6月,无境内评级机构下调房地产企业级别,但房企跟踪评级结果有待持续关注。多家房企发布公告称,受疫情影响2021年财务报表的审计工作发生延误,将延期披露2021年年报,进而导致跟踪评级推迟。

美元债市场方面,本月中资房企美元债被国际三大下调评级共计39次,较5月评级下调增加了30%,被下调评级企业共计19家,环比增加35.71%。本月并无上调评级的主体或债项。

从违约情况来看,6月中资房企美元债新增违约债项9只,新增违约规模约25.82亿美元,环比减少54.15%,涉及违约主体9家,其中,武汉当代集团、世茂集团、天誉置业为本月新增违约主体。

当前,房企偿债压力激增,越来越多的房企选择以交换要约的方式规避实质违约。6月共3家主体对旗下美元债进行了交换要约,共涉及4只债项。

值得关注的是,江苏中南建设集团股份有限公司在6月进行的是第二次交换要约。第一次交换发生在2021年3月,中南建设通过发行新票据交换其于2022年到期的5亿美元、息票率10.875%的有担保高级票据,新票据发行规模为2.5亿美元,息票为11.5%,于2024年4月7日到期。6月,中南建设再次对旗下JIAZHO10.87506/18/22和JIAZHO1206/08/22两笔美元债提出交换要约,共计1.57亿美元票据本金金额获得交换。新票据将于2023年6月5日到期,息票率12%,于2022年12月6日和2023年6月5日进行付息。但是根据最新销售数据显示,中南建设1-6月累计合同销售金额330.1亿元,较去年同期减少69.7%;销售面积267.6万平方米,较去年同期减少66.1%。虽然交换要约从形式上避免了违约,但如果企业无法获得现金流缓解流动性压力,其面临的偿债风险将无法得到根本性改变。

7月为地产债到期高峰,行业融资环境未见明显改善情况下,地产债展期或违约规模或将加速累积。我们跟踪了今年下半年至2025年末境内外地产债到期情况,今年下半年到期规模为3479.49亿元,其中7月迎来到期高峰,到期规模约为1048.66亿元;2023-2025年的到期规模分别为6248.03亿元、4726.53亿元和4680.34亿元,其中2023年整体到期规模较大。截至7月15日,境内地产债已展期规模达148.61亿元,涉及冠城大通、恒大、金科、富力、世茂、花样年、融信和奥园等8家房企;此外据媒体报道,荣盛地产、融信集团和正荣地产等拟对7月下旬到期的几只债券进行展期,拟展期规模达39.1亿元,合计占7月境内地产债到期规模的34.47%。境外债券市场方面,截止7月15日,已有上坤地产、汇景控股、宝龙地产三家房企针对旗下4只美元债完成交换要约及同意征求,交换规模达8.48亿美元,另有金沙中国拟对旗下3笔未偿付票据进行交换要约,此外,7月1日三盛控股1亿美元票据交换要约失败,已经违约。考虑房地产行业未见明显回暖、近期多地业主停贷事件可能对地产销售和融资带来不利影响,7月地产债展期或违约规模或将加速积累。

注明:[1]平均融资利率采用算数平均法计算,计算范围包括超短期融资资券、一般短期融资券、一般中期票据、一般公司债、一般企业债和定向工具几类券种中主体级别在AA级及以上,期限为1、2、3、5年期的债券,单位为%;

[2]本部分数据来源于iFind“近期成交价格异动预警”价格偏离幅度低于-10%的债券,其中价格偏离幅度=(交易日期的最高净价或最低净价-交易日期的昨日收盘净价)/交易日期的昨日收盘净价,后文所述“跌幅超过20%、30%”等数据源与此相同,分别为价格偏离幅度低于-20%和-30%的债券;

[3]新增违约债券11只,其中本息违约债券4只,触发交叉违约债券3只,展期债券4只;

[4]本报告所述“违约规模”包含展期;

[5]美元债已根据2022年7月15日银行间外汇市场人民币汇率中间价:1美元兑人民币6.7503元计算;到期规模相关数据截至2022年7月15日,未考虑后续新增规模。

本文源自东方金诚

相关内容

相关资讯

-

用友财务报表生成(如何用用友软件生成财务报表)

用友财务报表生成(如何用用友软件生成财务报表)这是在线使用的云会计财务软件,财务报表自动生成,只需录入凭证后,资产负债表、利润表、现金流量表就会自动计算,实时生成,还有总账、明细账、科目余额表等各类账簿也会实时生成,对于广大会计人员和小企业来说,

-

证券投资中的数学(证券投资中的数学结题报告ppt)

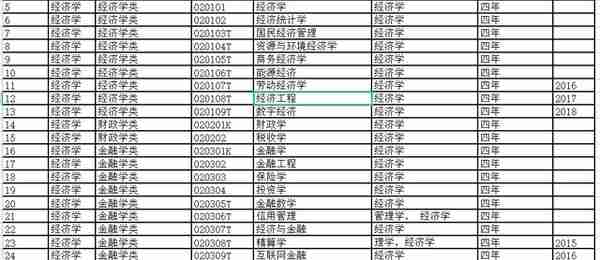

证券投资中的数学(证券投资中的数学结题报告ppt)经济学:重理论轻实践,本科很难就业,适合性情沉稳、爱研究、数学、英语功底较好的同学,未来就业方向对院校层次有较高的要求

-

ASD币是哪个交易所的平台币?一文了解AscendEX

ASD币是哪个交易所的平台币?一文了解AscendEX被称为「2020最火」的AscendEX不断取得突破,相继为机构启动专线接入服务、上线Staking产品和DeFi挖矿产品、开启BitMax「大航海计划」与100多个头部全球加密社区建立合作关系,并上

-

正规虚拟币平台?正规虚拟币平台排名

正规虚拟币平台?正规虚拟币平台排名虚拟货币投资交易正规平台,国内都有哪些中国最大的虚拟货币交易平台是比特币交易平台,知名度最高的三家是比特币中国、okcoin、火币网

-

方正中期期货if合约多少钱,方正中期期货app下载

方正中期期货if合约多少钱,方正中期期货app下载方正言文祥E356开机总要按F1怎么办开机需要按下F1键才能进入,主要是因为BIOS中设置与真实硬件数据不符引起的,可以分为以下几种情况:1、实际上没有软驱或者软驱坏了,而BIOS里却设置有软驱,这样

实时快讯

-

2023-09-08虚拟货币差别太大(有什么本质区别吗?)

-

2023-09-08社保基金投资哪些股票了(社保基金投资的股票有哪些)

-

2023-09-08黄金强支撑位(黄金支撑线和压力线的确定)

-

2023-09-08虚拟货币2022牛市行情 什么方向最挣钱?

-

2023-09-08用友代理商 安徽(代理用友软件太难了吧)

-

2023-09-08广西社保年审软件(广西社保认证一年认证几回)

-

2023-09-08庞庄(庞庄小学)

-

2023-09-08北京万达信息股份有限公司(北京万达集团股份有限公司)