优先股 那些银行(优先股属于商业银行的什么资本)

随着银行中报披露完毕,除了近期刚刚完成定增的农业银行,大行均出现了不同程度的资本吃紧状态。其中,资本充足率三大指标降幅最为明显的工商银行,在8月31日晚间发布了一千亿“补血”方案。

工行拟发行境内优先股总数不超过10亿股,每股票面金额100元,募集资金总额不超过1000亿元,扣除发行费用后将全部用于补充工行其他一级资本。

今年上半年,资本市场刚刚迎来农行千亿定增,刷新A股历史最大定增纪录。对于此次工行的千亿优先股计划,是否存在市场“抽血”效应?市场人士表示,优先股不影响普通股的股价,可以看成无固定期限的永续债务,不存在“抽血”效应。

国家金融与发展实验室副主任曾刚对第一财经记者表示,随着资管新规落地,监管强化,银行回表压力加大,资本损耗压力加剧。此外,银行资产规模扩张也会带来资本补充压力。

回表压力、信贷投放,大行资本吃紧

根据第一财经记者梳理,5家国有大行中,除了上半年完成千亿定增的农行外,工行、中行、交行三家大行均出现资本充足率三大指标“齐跌”现象。

半年末,建行虽然资本充足率微升,但核心一级资本充足率与一级资本充足率较去年末分别下降了0.01个与0.03个百分点。

而工行资本吃紧最为明显,半年末,核心一级资本充足率从12.77%下降至12.33%,下降了0.44个百分点;一级资本充足率从13.27%下降至12.81%,下降了0.46个百分点;资本充足率从15.14%下降至14.73%,下降了0.41个百分点,降幅居五大行之首。

中行、交行三大资本充足率也分别出现下降。中行核心一级资本充足率10.99%,环比去年末下降了0.16个百分点;一级资本充足率11.82%,环比下降了0.2个百分点;资本充足率则下降至13.78%,下降了0.41个百分点。交行三大指标则分别下降了0.14个、0.17个与0.16个百分点。

上半年,工、农、中、建四家大行资产规模均已突破20万亿元,但上半年继续扩表。其中,工行、农行、建行资产规模增速均保持在4%以上。中行、交行资产规模增速也高于3%,分别为3.08%与3.15%。

曾刚表示,银行资产规模扩张也会带来资本补充压力。如果资本扩张不能和利润增长保持一致,银行原资金不能完成自有资本的补充,而风险资产增长速度又快于银行利润增速,则会出现资本吃紧。

上半年,国有大行净利润继续保持增长,多家大行净利润增速超过5%。其中,农行净利润增长最为迅猛,同比增速达6.7%;建行净利润增速6.08%紧随其后,中行、交行净利增速分别为5.21%与4.08%。不难看出,大行的利润增速基本快于资产规模扩张速度。

曾刚认为,监管强化导致回表问题,银行资产规模增长不多,但风险回表是权重调整,总资产增长不大,但由于其中风险高资产占比上升,总资产规模就算不变,风险规模上升速度超过利润增长速度,导致资本吃紧。

中金公司银行业分析师对第一财经记者表示,大行资本充足率指标主要看资本结构是否合理,目前大行同时要满足总损失吸收能力(TLAC)的一些要求,近期又需加大信贷投放量,这些也在消耗资本。

工行业绩报告显示,上半年新投放信贷总量1.68万亿元,其中新增6268亿元,收回移位再贷1.05万亿元。对于下半年的信贷投放节奏,工行行长谷澍对第一财经记者称:“今年已经适度调增了全年人民币信贷增长计划,重点满足重点项目、普惠金融、居民消费等需求。”

曾刚也表示:“下半年大家都将希望寄托在银行身上,加大信贷投放力度,这意味着银行风险资产规模有可能进一步扩张,所以有必要进行资本补充。”

优先股可看做“永续债”,不抽血

对于此次工行祭出千亿“补血”方案,市场人士指出,优先股不影响普通股的股价,可以看成无固定期限的永续债务,没有投票权,虽然名字叫优先股,在银行间市场发行,但买这类资产工具的资金,与投资于股票市场的资金不同,属于固定收益债券,不存在“抽血”效应。

7月3日,农行1000亿元定增公告完成,资本充足率三大指标进一步夯实。半年报显示,农行核心一级资本充足率11.19%,环比上年末上升了0.56个百分点;一级资本充足率环比上升了0.63个百分点;资本充足率则由去年末的13.74%上升至14.77%,上升了1.03个百分点。

不过,并非所有银行都如此顺利,南京银行发布非公开发行股票预案,拟向紫金投资、南京高科、太平人寿、交通控股和凤凰集团发行不超过16.9亿股,募集资金总额不超140亿元。然而,7月30日,南京银行发布公告称,140亿元定增预案未获通过,成为首笔被证监会否决的上市银行再融资。

南京中期中报显示,该行资本充足率与核心一级资本充足率均小幅提升,分别上升了0.12个与0.36个百分点。

曾刚对第一财经记者表示,银行需要考虑资本工具创新来补充资本,例如在银行间市场发行“永续债”,无固定期限债券来拓宽非核心一级资本的补充渠道。未来银行间市场推出类似工具,有助于减缓银行发行“优先股”的压力。

8月31日,第一财经记者从浙商银行获悉,该行发行了期限3年、金额200亿元的金融债券,募集资金将全部专项用于发放小微企业贷款。

盘活存量,探路低资本消耗模式

事实上,半年末资本充足率上升的银行几乎都在上半年进行了“补血”。除了今年7月完成千亿定增的农行外,得益于上半年的一次定增与净利润积累补充资本,浙商银行三大资本充足率指标也有提升。

半年末,浙商银行核心一级资本充足率8.41%,一级资本充足率9.97% ,资本充足率13.71,分别提升了0.12个、 0.01个与1.50个百分点。

股份行中,民生银行资本充足率指标“有升有降”,核心一级资本充足率小幅提升0.01个百分点至8.64%,一级资本充足率相比去年末微降1个百分点至8.87%,资本充足率则小幅提升1个百分点至11.86%。

中信银行资本充足率则较去年末下降了0.31个百分点,并比二季度股份行资本充足率均值12.12%低了0.78个百分点。

“目前仍处成长阶段,无论是进一步布局网点还是今后设置子公司,都对资本有很大需求,所以存在资本补充压力。下半年将运用好资本补充工具。”浙商银行副行长刘龙对第一财经记者表示。

面对资本压力,浙商银行计划财务部总经理景峰对第一财经记者称,从业务端逻辑和交易结构设计着手,探索更低资本耗用方式是银行应对资本压力的做法之一。例如,今年8月,浙商银行发行国内首单区块链应收款ABN(资产支持票据),首单发行规模为4.57亿元,通过证券化的方式盘活资产,也可以有效缓解资本压力。

相关内容

相关资讯

-

用友财务报表生成(如何用用友软件生成财务报表)

用友财务报表生成(如何用用友软件生成财务报表)这是在线使用的云会计财务软件,财务报表自动生成,只需录入凭证后,资产负债表、利润表、现金流量表就会自动计算,实时生成,还有总账、明细账、科目余额表等各类账簿也会实时生成,对于广大会计人员和小企业来说,

-

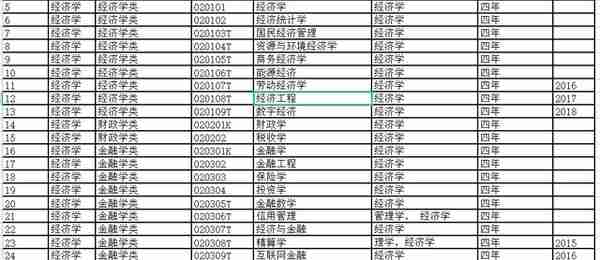

证券投资中的数学(证券投资中的数学结题报告ppt)

证券投资中的数学(证券投资中的数学结题报告ppt)经济学:重理论轻实践,本科很难就业,适合性情沉稳、爱研究、数学、英语功底较好的同学,未来就业方向对院校层次有较高的要求

-

ASD币是哪个交易所的平台币?一文了解AscendEX

ASD币是哪个交易所的平台币?一文了解AscendEX被称为「2020最火」的AscendEX不断取得突破,相继为机构启动专线接入服务、上线Staking产品和DeFi挖矿产品、开启BitMax「大航海计划」与100多个头部全球加密社区建立合作关系,并上

-

正规虚拟币平台?正规虚拟币平台排名

正规虚拟币平台?正规虚拟币平台排名虚拟货币投资交易正规平台,国内都有哪些中国最大的虚拟货币交易平台是比特币交易平台,知名度最高的三家是比特币中国、okcoin、火币网

-

方正中期期货if合约多少钱,方正中期期货app下载

方正中期期货if合约多少钱,方正中期期货app下载方正言文祥E356开机总要按F1怎么办开机需要按下F1键才能进入,主要是因为BIOS中设置与真实硬件数据不符引起的,可以分为以下几种情况:1、实际上没有软驱或者软驱坏了,而BIOS里却设置有软驱,这样

实时快讯

-

2023-09-08虚拟货币差别太大(有什么本质区别吗?)

-

2023-09-08社保基金投资哪些股票了(社保基金投资的股票有哪些)

-

2023-09-08黄金强支撑位(黄金支撑线和压力线的确定)

-

2023-09-08虚拟货币2022牛市行情 什么方向最挣钱?

-

2023-09-08用友代理商 安徽(代理用友软件太难了吧)

-

2023-09-08广西社保年审软件(广西社保认证一年认证几回)

-

2023-09-08庞庄(庞庄小学)

-

2023-09-08北京万达信息股份有限公司(北京万达集团股份有限公司)