2023年Web3風投現状視察

文章作者: Joel John

文章编辑: Block unicorn

在过去的一年里,我从多位创业者那里听说筹资变得更困难了。 我想知道为什么。 在过去两年的大部分时间里,我发现在风险投资方面,这种情绪很难客观衡量所以在推特上进行了投票调查(n=101 ),掌握了情况。

我的投票方法一定有点粗糙,但共识很明确。 今年种子阶段的融资情况很糟糕。 考虑到完成融资需要多长时间这样就说得通了。 或者从逻辑上说,这种——风险投资活动通常与主要股价指数密切相关,我们处于熊市。 因此,我认为现在是创业者融资的不好时期。

我看了约6年的数据,调查了那是不是真的。 本文探讨了当前2023年区块链筹资环境与2018年熊市相比如何,构建了创业者应知晓的今年生存状况框架。

大局观

[ xy001 ]在深入探讨web 3通过破产的交易所和失灵的稳定货币面临的挑战之前,让我们先弄清楚风险投资本身的情况。 我们正处于这个奇怪的阶段,风险市场的内部收益率六年来首次出现了负增长。 由于该指标是各基金的平均值,在投资者看来,风险投资作为资产类别可谓扑朔迷离。 这些人一般是养老基金和基金中的基金等机构。仅仅在孤立的风险回报行业观察数字资产是没有意义的。 我很好奇对冲基金的情况怎么样了。 一些基金积极交易这些流动性工具,但似乎并不顺利。 据估计,对冲基金将度过2008年以来最糟糕的一年与加密相关的对冲基金资产管理规模平均减少了55%。

理论上,创业公司应该会得到更少的资金。 是吧? 这是我开始写这篇文章时的假设,请看以下图表。

关于资本配置总额,我们刚刚经历了第二加密巨头牛市的一年。 投资资金同比下降约20%,但仍低于整个风险投资市场35%的降幅。

放大观察

这是否意味着密码货币的风险投资没有受损? 也许不是。 2022年出现的融资大部分发生在1月,创业者和投资者从寒冬中回来,通过宣布他们的融资开始了新的一年。 所以,你可以看到那个月的融资额和交易频率在季节性上升。 在这一年里,我们目睹了一家领先的公司为加密课程进行了大量的融资和加薪而且,Do Kwon、三箭资本Su Zhu、FTX的CEO SBF们给业界带来了很大的伤害。

研究这一年发生的交易数量,这一趋势更加明显。 扩大到去年单击以显示可能发生的情况。

你注意到月前后的“崩溃”了吗? 那是风险投资合伙人和分析师在1月上涨后屏住呼吸的,在2021年的数字中也能看到这一点。

但是,这里是数据的关键我们回到了2020年1月左右最后看到的风险投资频率。 像

这样的回归平均值的现象在资本方面也能看到。 考虑到一季度/二季度的宏观经济回调,能源价格上涨,有通货膨胀的可能性),我看到数字资产的价格在迅速下降。 通常在流动性市场良好的情况下,投资意愿总是达到最高,这表明Web3投资者可以看到作为流动性令牌退出。

随着市场的恶化公司开始越来越延期发行令牌。 因为没有人想在崩溃的熊市上发行令牌,这意味着投资者持有的现有头寸需要更多的时间才能产生利润。

在这种情况下,合理的应对措施是持有尚未使用的美元而不是进行多次投资。 从资金配置的数量来看,这一点就很明显了。

上图总结了2021年末进入生态系统的风险投资潮,潮在这一年里逐渐消退。 我注意到了即使现在每月6.5亿美元的“低水平”融资额,今天区块链生态系统的每月融资规模也相当于2016年全年的融资规模。

而且,加密领域的公司数量呈指数函数增长如果不考虑这几年这一领域的融资活动是如何发展的,那么认为我们处于巨大的资金冻结之中是错误的。

为了实现这一点,我们分析了追溯到2017年的数据。 如果我们的衰退像2018年冬天的崩溃一样严重我们应该看到与当时看到的同步的频率在下降。

考虑到这几年的交易频率,可以看到两个独立的趋势。 首先,种子前和种子阶段仍比2019年更有弹性。 在2019年种子阶段的融资频率减少了~33%。 按年计算,该领域设想在2022年保持正值。 创业者一直在种子阶段筹集更多的资金,通过熊市进行建设。 2020年以来,种子阶段融资中位数已经上升了4倍以上。 目前,每次融资的金额为450万美元。 观察

图表右侧的a、b、c系列,可以看到完全不同的趋势。 a系列在2019年为-17%。 我们在2022年是-15%,b系列和c系列也同样开始模仿2019年的同行。 创业者可以在早期就在朋友、家人、天使之间完成融资,种子阶段的融资从牛市时期的几天变成了目前环境下的两个多季度。

对于处于成长阶段的公司来说,除非他们非常有吸引力,否则几乎不可能获得融资,但还是有可能的。 如果从资本年的引进角度研究同样的数字,这一点就会变得明显。

进入种子阶段的资金增加了一倍。 A轮一直保持着同样的速度,但我们只是在成长阶段看到了严重的收缩。 这可能是因为企业试图提前合理化,因此口袋里留有足够的资金,这可能意味着他们有足够的时间忍耐到下一个大牛市。

在后期阶段,公司通常筹集大量资金,雇佣大量员工。 在烧钱率较高的情况下,为了应对市场情绪变化而生存36~48个月的可能性比较低。

如果你是一个成长期投资者,发现自己所担保的股票估值大幅下跌,通常有两种选择。 第一个是进入早期阶段(种子,a轮),参加早期的回合。 这解释了为什么看到过去只在后期参与的公司现在也参与了初期融资。 从投资组合构建的角度来看,降低了引入的估值,增加了在不同公司的股票。

第二个选择是对已经做得很好的企业增加投资。 所以有魅力的企业通常会得到惊人的投资。

你应该知道的事情

对今天市场上的企业家来说,这意味着什么? 请记住。 与舆论相反现在加密领域比2020年产生了更多的资本和交易。 以下图表显示了过去两年的分阶段事务处理频率。

如果你在种子或物种面前,你的恐惧是没有根据的。 发生了同样多的交易进入生态系统的资本加倍。

这符合引进资金的人的利益,筹集资金的人(你和其他创业者)相信天要塌了。 这样,他们就可以推进更有利的评价同时,给予足够的时间考虑可以引入的其他风险。 没有什么能让创业者相信风险投资会冻结的合作阴谋。 相反,这是市场上一只无形的手,正如亚当史密斯所说,一连串的力量联系在一起我会让你相信市场上已经没有买家了。

这就是它的工作原理,在熊市,可以筹集资金的风险投资公司可以坐以待“完美”的机会的出现。 俗话说,市场的钟摆会向他们的方向摆动,所有公司都需要更长时间进行尽职调查,并重返创始人行列。

在牛市只需要几天,而在熊市往往需要几个月。 VC巨头的合作伙伴用有吸引力的指标开始与创业者对话而不是问谁参加了这笔融资。 创业者把风险投资公司的这种冷漠解释为市场缺乏资金。 不是因为缺钱才变成这种行为,而是缺乏信念。

但是,这种疯狂还有另一个原因我认为创业公司无法筹集后续资金是世界上最糟糕的事情。 我们认为,在2023年失败成本为零的市场上,失败是无法接受的结果。 [ xy 002 ] [ xy001 ]直到20世纪90年代,创业还很少被视为年轻专业的可行职业道路。 你要么背上了债务,要么出生在富裕家庭,风险投资在网络繁荣时期扭转了这一趋势。

哈佛大学(Harvard )的访问学者拉马南达(Ramana Nanda )对现在发生的事情做了最好的说明。 报告标题为《实验成本与风险投资的演变》,探讨了创业成本下降如何影响创业者素质及其支持者的投资风格:

“创办新企业的成本持续下降,一些过去得不到贷款的企业家提前获得了贷款。 这些刚刚实现的边际风险投资的预期价值较低,但似乎主要由成功概率较低但成功后回报较高的风险投资构成。 成功后总回报低的“不良风险投资”,而是被称为“高风险投资”。 我们发现的是,在受技术冲击影响的行业,风投增加了对更年轻、缺乏经验的创始团队运营的初创公司的投资。

这些特征与谷歌、Facebook、Airbnb、Dropbox等年轻无经验创业者创立的“高风险赌注”传言一致,当然也与更广泛的替代机制一致边缘公司是更糟糕的投资。

拉马南达(Ramana Nanda )在2015年写了这篇文章,亚马逊网络服务(AWS )上市已经过去了将近10年。 为什么这个很重要? 因为AWS和谷歌广告等改变了创业的单位经济。 让每个人都能启动服务器,卖给地球另一端的人。

例如,Y Combinator越来越依靠年轻人他们往往不知道比我们今天每天在网上制造的OEM更好。 当然,这些企业的失败率过去--现在也是--相当高。 但总的来说,世界上的初创公司都有风险投资,总比没有投资好。

寒冬和储备资金

风险投资是唯一的私募工具之一,上市量比2022年有所上升。 根据来源的不同,尚未引入3000亿至6000亿美元的累计资本。 大多数资本只是“承诺”如果出现2008年那样的全面衰退,风险投资机构筹集的资金可能会后退,在2008年金融危机和网络泡沫时期是有先例的。

很多创业者的操作假说是,风险投资公司在某些情况下不得不继续引进资金。 这确实是事实,但是数据能告诉我们什么呢?

1.初期阶段风险投资的发生频率很高,资金量在增加。 这些初创企业大部分可能会失败,快速失败是理想的结果,因为它为每个参与者节省了时间和精力。 风险投资公司通常会在这些初创企业起飞时设置评估以优化所有权。

2.处于成长阶段的公司,如果能表现出有意义的吸引力,过剩的资本就会堆积在那里。 与同行相比,这些公司以较高的价格融资。 这是卖方的市场。 创业者得到了他们要求的评价因为,太多的钱在追逐太少的交易。

很多创业者都想避免中间的混乱。 在这一领域筹集了足够的资金来抓住头条新闻和最好的人才,但对实现产品和市场的协调没有明确的方向。 对一家企业来说,最糟糕的事情不过是没有破产。 来自顾客、团队和投资者的冷漠。 我提醒你,血慢慢流出来,伤痕累累,没人在乎你身心投入。

我指的这个“中间的混乱”通常出现在A轮左右因为在这个阶段,你不是付费客户,而是通过风投和媒体公司从外部“验证”了风险。 所以,在这些阶段,围绕筹资者的对话必须首先确定企业的重要指标。 如果这个数字不存在,后续资金就不会马上来。

我不想在这里制造恐惧。 但是,应该承认的是,在这条路上会有失败。 达沃不再像以前那样配置资金了。 生态系统资金是行业的命脉,但减少了引进资金。 在科技公司裁员之际从IPO和高估值代币上市中获得财富的天使投资者正在争夺工作。

接下来的几个月里,不是只有好日子吗? 可能不是。 特别是如果宏观经济环境保持现状。 但是,情况并没有我们在民间市场想象的那么糟种子期的活性仍然很高。 后期交易也同样筹集了很多资金。 正在构建中,如果有用于验证假设的数据,应该担心的问题就不多了。

相关内容

相关资讯

-

虚拟货币怎么挖的到的

虚拟货币怎么挖的到的图为比特币疯牛矿机图为显卡矿机在运营门槛上,比特币矿机和显卡矿机有非常高的要求:首要条件:充沛且廉价的电力矿机需7X24小时计算,发热量高,功耗大,矿机普遍额定功率在1000-2000W,布置100台

-

举报虚拟货币有钱拿吗

举报虚拟货币有钱拿吗齐鲁网·闪电新闻2月25日讯 近日,记者从山东省发展改革委获悉,为贯彻落实《国家发展改革委等部门关于整治虚拟货币“挖矿”活动的通知》、国家发展改革委令2021年第49号要求,加速促进产业结构优化,推动

-

虚拟币跑分(认清“USDT跑分”骗局,远离洗钱活动)

虚拟币跑分(认清“USDT跑分”骗局,远离洗钱活动)通过仔细询问,我发现这个所谓的USDT跑分平台果然是一种新型骗局,并且所有参与到里边的人很有可能都涉嫌了协助洗钱犯罪

-

2005年比特币多少钱一枚(2006年比特币一个多少人民币)

2005年比特币多少钱一枚(2006年比特币一个多少人民币)比特币的概念最开始是在2009年是由一个叫中本聪的人士提出的,比特币是一种P2P形式的数字货币,在比特币概念刚被提出的时候,比特币是没有价格的,直到第一次交易发生,比特币才产生了价值,比特币最开始的时

-

如何玩转虚拟货币视频

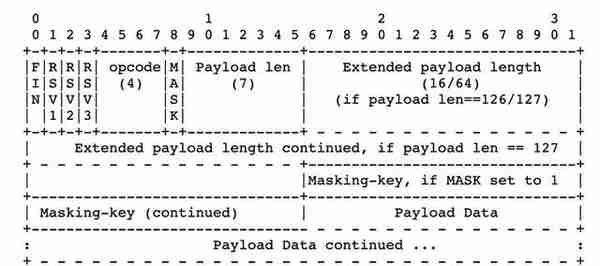

如何玩转虚拟货币视频通常 Web 应用的交互模式是由客户端向服务端发送 HTTP 请求, 服务端根据客户端的的请求返回相应的数据, 在这样的交互模式下, 通信双方并不是对等的, 因为所有的请求都是由客户端主动发起, 对于

实时快讯

-

2023-09-08渤海银行白金卡年费(渤海银行白金卡免费)

-

2023-09-08都安县社保局电话(都安县社保局官网)

-

2023-09-08朱利叶斯兰德尔(朱利叶斯兰德尔身高臂展)

-

2023-09-08最新100美元换人民币汇率(100美元兑人民币汇率走势)

-

2023-09-08芋头蒸肉(芋头蒸肉图片)

-

2023-09-08货款哪家银行好货(贷款的话哪个银行好些)

-

2023-09-08国内黄金走势图(国内黄金走势图情)

-

2023-09-08招商银行对公账户电话号码(招行对公账户客服电话)