mr币(姚前点名的这个稳定币,低调了一年,为何市值蹿至前30)

来源:零壹财经·Binary

作者/排版:Mr.J

编辑:孙爽、雨林

稳定币9月份突然火了,大有成为2018年下半年另一个风口的架势,这是之前谁都未曾预料到的。

在这股热潮之中,2017年就已诞生并号称首个去中心化的稳定币系统MakerDAO(以下简称Maker)也逐渐吸引了市场关注。

近日,硅谷知名风投A16Z(Andreessen Horowitz)Crypto宣布投资Maker,以1500万美元增持6%的MKR(Maker Coin,是Maker去中心化自治组织的权益和管理代币,共发行100万枚)。这次投资使得A16Z成为Maker的重要治理方之一,将为Maker团队提供未来三年的资本运作、商业网络、市场人事和运营支持,以及其稳定币Dai的监管合规与大规模采用。

受利好消息影响,国庆期间MKR的市值和价格都出现了大幅增长,几乎翻倍。

虽然Maker目前的5亿市值相较于稳定币龙头USDT的27亿美元仍有一定差距,但最近的强劲市场表现以及复杂模型设计都促使零壹财经·Binary去研究这个一直低调的稳定币系统。

1

Maker是市场上为数不多的通过加密资产抵押的稳定币系统。Maker体系中主要存在两种主要token:一种是系统中的稳定货币,Dai;另一种则是上文提到的MKR,去中心化自治组织的权益和管理代币。

Dai作为体系中的稳定货币,通过多种数字资产的超额抵押获得价值锚定,目前支持ETH抵押。也就是说,用户可以质押锁定已有的有价数字资产生成Dai。现阶段的Dai还与美元实现1:1的价值锚定,并且从2017年面世之后价格基本稳定。

而MKR作为整个体系中的权益token,类似于Maker的“股份”。持有MKR的用户将组成Maker的去中心化管理社区,拥有投票权,将可以决定哪些数字资产可以成为抵押资产、抵押比例、清算比例等。MKR的收益主要来自于用户在赎回抵押物时向系统支付的费用以及MKR价格上涨带来的收益。

在介绍Maker运行模式之前,需要先解释另一个重要的概念:CDP(Collateralized Debt Positions,抵押债仓)。虽然CDP名字看起来很高端,但其实就是一个智能合约。

那Maker如何利用智能合约CDP创建Dai?

假设你拥有的数字资产是ETH,现在你想要抵押ETH生成Dai。那么,首先你需要将发送一个交易指令到Maker,创建一个CDP;然后,将价值150美元的ETH发送至CDP锁定进行抵押,根据该担保物的抵押比例(设为150%),可以生成价值100美元的Dai,即100个;之后你就可以用Dai换成美元或者做多其他资产;当你想要取回抵押的ETH时,需要将持有或从市场上购回的100个Dai支付给CDP,同时支付极低的利息(或费用,只能以MKR支付),这样就能拿回抵押的ETH并保留因ETH价格上涨或Dai投资带来的收益。

这与传统金融市场上的抵押贷款类似。你向某金融机构申请抵押贷款时,首先需要你向银行提供你拥有的并且银行接受的有价资产,之后银行会根据你抵押资产的价值评估给你发放贷款。如果你使用完贷款准备赎回抵押资产,你就需要偿还本金并支付利息。类比到Maker系统种,某金融机构就类似于CDP,贷款就是Dai,所选抵押物就是ETH。

2

Maker如何设计来维持Dai的稳定?

足额质押就是第一层的基础保障。按照目前的质押率,生成100个Dai你需要质押价值150美元的ETH。这种足额质押说明Dai始终有足额的资产支撑,能够维持投资者的信心和价值稳定。

若ETH价格上涨,则意味着Dai有更加充足的抵押,价格稳定不会受到影响;

若是ETH价格下跌,跌至系统设置的清算值以下时,所质押的ETH则会被自动以3%的折扣出售,并从市场上回购Dai,来维持Dai的偿付能力。

若ETH价格瞬间暴跌,系统来不及清算,这时就需要MKR持有者充当最后买家发挥作用。系统此时会增发稀释平台的MKR,并以公开竞卖的方式出售MKR来筹集足额抵押物,来维持Dai的价值稳定。这一措施有点类似央行的法定准备金机制。

这也是Maker设计的一个巧妙之处,MKR持有者在享受收益的同时,也承担一定的风险。而这风险是可以依靠MKR持有者在社区日常管理和中规避的。所以,MKR持有者“最后买家”的角色设定会激励他们更加负责和尽力地参与系统参数设定投票等工作中,以规避因系统设计失败而遭受的损失。

另外,现阶段为了维持与美元的1:1价值锚定,Maker还设计了一套目标利率反馈机制。这套机制设计的比较复杂,但其关键点在于通过设定目标利率来调节市场上关于Dai的供需情况。这一过程类似于央行通过利率来调节货币供应量。

一个体系无论如何设计都不可能实现绝对安全,为了预防可能发生的不可挽回情况,Maker建立了最后一道保护屏障——全球清算。一旦全球清算启动,整个系统将被逐渐冻结,Dai和CDP的持有者将会收到应得的可兑换资产净值。也就是说,全球清算触发之后,无论你是否愿意,系统都会将你的抵押物返还并清算Dai。

通过这一系列的设计,Dai在2017年之后的几次市场波动中都没有受到波及,基本实现了价值稳定。

3

Maker的参与者一般是怎样的人群?简单来说,可分为三类:

第一类人群,看重的是Dai的稳定币属性,将其作为进出数字货币市场的媒介。这类人可能会在交易所等购买Dai,然后入场投资其他数字资产;或者是在熊市时将其他数字资产抵押置换成Dai用于规避风险,作为一种出场但不离场的方式。

第二类用户则是更加看重Dai的杠杆投资属性,通过锁定抵押资产获取Dai并在市场上进行杠杆交易。举例说明,假设你现在看多ETH,但你只持有价值150美元的ETH。于是你可以将这些ETH在CDP中抵押锁定创建100个Dai,然后使用这100个ETH再次在市场上购进价值100美元的ETH,这时你就获得了一个接近1.6倍的杠杆。如果继续用ETH质押Dai,再用Dai购买ETH,如此循环,按照目前的抵押比率,大约能获得接近于4倍的杠杆(根据等比数列计算)。

第三类则是看好Maker系统选择持有MKR管理权益性货币的用户。这类用户深度参与整个系统的管理并获利,同时也需承担“最后买家”角色所带来的风险。

4

Maker自诞生之后,表现一直不温不火,这与其当前存在的一些问题有关。

首先,目前市场上的主流稳定币大部分都是选择直接与强势法币(以美元为主)锚定,从而实现价值稳定。这是最直接也是最简单的方法,只需有足额法币在背后支撑,法币的信用就能传导到稳定币上,从而被投资者所信任。这种稳定币机制追根到底还是依赖于强势法币的信用。而Maker选择了另外一种方式——用足额数字资产抵押,这种方式更加去中心化,依赖的也不是法币的信用,更加贴近于数字货币市场,但问题在于这种模式一般比较复杂,价值的稳定更加依赖于经济模型的设计,投资者的理解和信任程度现阶段远不及直接锚定法币。可以说,Maker在教育和培养用户的困难程度远远高于锚定法币的稳定币系统。

其次,ETH单一资产抵押的模式是使得系统中的很多设计无法奏效,易受到黑客等外部恶意攻击,对于黑天鹅事件的承受能力不足,而且使得Maker系统只适用于ETH持有者,其他数字资产的投资人无法参与。所幸的是,以ETH作为单一资产抵押只是Maker的前期过渡阶段,9月份Maker已宣称完成“多抵押担保Dai的代码并开源”,这也就意味着Dai将会真正实现多资产抵押,Dai背后的资产组合将会更加多元,分散了风险的同时将会吸引更多的用户加入体系。

另外,中国人民银行数字资产研究所所长姚前提及的超额抵押带来的信任问题也十分关键。超额抵押制度有利于维持投资者的信心,这点前文已经提及。但Dai的价格下跌时,Dai持有者期望价格回涨,但对于CDP持有者来说,则希望Dai的价格进一步下跌,从而可以用更低的价格购入Dai,然后通过平仓抵押订单获利。所以,Dai价格下跌时,以CDP为代表的做空方将会有动力打压价格,使市场出现悲观情绪,迫使Dai持有者被迫止损,从而导致整个系统设置的价格反馈机制失效。这点也是Dai这类依靠系统设计的稳定币体系的共病:去中心化的系统设计往往会被人的贪婪和逐利心所破坏。

5

9月份开始,稳定币突然火了,然后一个接一个的稳定币如雨后春笋般冒了出来。

9月10日,美国纽约金融服务局批准美国交易所 Gemini 和区块链创业公司Paxos 发行 GUSD 和 PAX 稳定币;

18日,香港中信国际与银河数字签署协议,借助其发行的资产通证WIT进入数字资管领域,其中WIT与离岸人民币1:1兑付;

同日,雄岸科技宣布推出一个由日元背书的稳定币;

19日,澳大利亚数字货币交易所 BitTrade 宣布将与区块链就业平台 Emparta 合作,于 2019 年推出基于澳元的稳定币;

27 日,火星人的科银资本 CollinStar Capital 携手 Blockchain Global 宣布,将于 10月在澳洲推出与澳元挂钩的稳定币 AUDF;

29 日,London Block 交易所计划推出一种新的与英镑挂钩的稳定币 LBXPeg;

10月8日,普华永道会计师事务所宣布将和和加密货币借贷平台Cred合作,帮助其推出一个与美元挂钩的稳定币;

……

市场虽然开始变得热闹,但这个市场却真的不需要如此多的稳定币,所以接下来就看时间和市场究竟会选择谁了。

零壹财经

相关内容

相关资讯

-

虚拟货币怎么挖的到的

虚拟货币怎么挖的到的图为比特币疯牛矿机图为显卡矿机在运营门槛上,比特币矿机和显卡矿机有非常高的要求:首要条件:充沛且廉价的电力矿机需7X24小时计算,发热量高,功耗大,矿机普遍额定功率在1000-2000W,布置100台

-

举报虚拟货币有钱拿吗

举报虚拟货币有钱拿吗齐鲁网·闪电新闻2月25日讯 近日,记者从山东省发展改革委获悉,为贯彻落实《国家发展改革委等部门关于整治虚拟货币“挖矿”活动的通知》、国家发展改革委令2021年第49号要求,加速促进产业结构优化,推动

-

虚拟币跑分(认清“USDT跑分”骗局,远离洗钱活动)

虚拟币跑分(认清“USDT跑分”骗局,远离洗钱活动)通过仔细询问,我发现这个所谓的USDT跑分平台果然是一种新型骗局,并且所有参与到里边的人很有可能都涉嫌了协助洗钱犯罪

-

2005年比特币多少钱一枚(2006年比特币一个多少人民币)

2005年比特币多少钱一枚(2006年比特币一个多少人民币)比特币的概念最开始是在2009年是由一个叫中本聪的人士提出的,比特币是一种P2P形式的数字货币,在比特币概念刚被提出的时候,比特币是没有价格的,直到第一次交易发生,比特币才产生了价值,比特币最开始的时

-

如何玩转虚拟货币视频

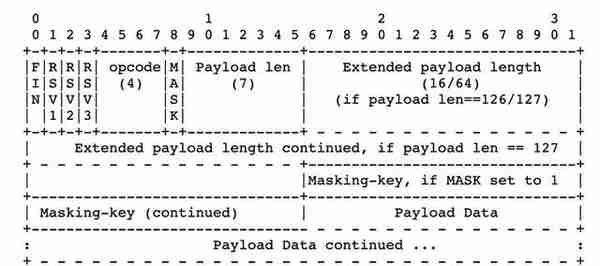

如何玩转虚拟货币视频通常 Web 应用的交互模式是由客户端向服务端发送 HTTP 请求, 服务端根据客户端的的请求返回相应的数据, 在这样的交互模式下, 通信双方并不是对等的, 因为所有的请求都是由客户端主动发起, 对于

实时快讯

-

2023-09-08渤海银行白金卡年费(渤海银行白金卡免费)

-

2023-09-08都安县社保局电话(都安县社保局官网)

-

2023-09-08朱利叶斯兰德尔(朱利叶斯兰德尔身高臂展)

-

2023-09-08最新100美元换人民币汇率(100美元兑人民币汇率走势)

-

2023-09-08芋头蒸肉(芋头蒸肉图片)

-

2023-09-08货款哪家银行好货(贷款的话哪个银行好些)

-

2023-09-08国内黄金走势图(国内黄金走势图情)

-

2023-09-08招商银行对公账户电话号码(招行对公账户客服电话)